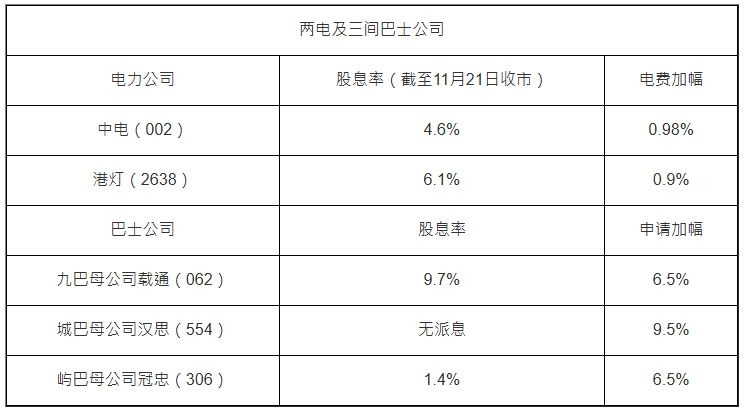

加价潮将至!中电及港灯明年1月1日起加电费,中电净电费按年加0.98%,港灯净电费按年加0.9%。另一边厢,三间专营巴士公司申请加价,九巴申请加价6.5%、城巴申请加价9.5%、新大屿山巴士则申请加价6.5%,估计明年首季落实加幅。明年电费加、交通费又加,市民生活成本无可奈可上升。不过,两间电力公司,以及九巴母公司载通均是高息的公用股,股息率介乎4.6厘至9.7厘,远高于公司明年加价幅度,究竟买入这些公司股票,收息“对冲”加幅,是否可取?投资专家为大家解构之余,送上有望“财息兼收”的公用股,除了股息丰厚,股价潜在看升一成。

政府日前在立法会一个委员会会议上,披露两电周年电费检讨结果,在明年1月1日起,中电平均净电价为每度144.3港仙,较今年上调0.98%;港灯净电费则上调至167港仙,较今年上调0.9%。

另一方面,三间专营巴士公司正申请加价,城巴申请加9.5%,九巴及屿巴同样申请加6.5%。申请加价幅度远高于通胀,外界相信是“开天杀价”,因预料政府审批时向来不会容许加足。政府指日前已表示,将根据多项考虑因素,包括市民的接受程度及负担能力,再交上行会拍板。外界预料巴士加价结果将于明年首季落实。

港灯股息率6厘 九巴母企更近10厘

事实上,两电,以及三间巴士公司的母公司均在香港上市。中电及港灯现价股息率分别有4.6厘及6.1厘,远高于其明年电费加幅。至于九巴母公司载通更有9.7厘,食息对冲加幅的投资想法是否可行?

伍礼贤:想法可取 惟难百分百对冲

光大证券国际证券策略师伍礼贤认为,这个投资想法有可取之处,但并非完全成立。他说,当消费者要承受加价,同时又是公司股东,可以在加价当中分一杯羹,抵销了自己增加的支出,这想法大致上是正确。不过,他认为两者程度未必一致。

他解释,影响一间企业的盈利表现或股价,不是单纯从其销售价格或价值判断,票价、售电价是收入端的因素,还有成本端的因素包括劳动成本、利息支出会影响盈利和股价,因此他认为以上投资逻辑不够严谨,“你去做对冲,对冲的百分比不是一对一的。某种程度对冲不会错,但不容易计得准条数。”

盈利模式较单一才合适 电力股可行

伍礼贤认为,要执行这个方法,投资者应找一些盈利模式较单一的公司,售电为主的电力股较符合要求,煤气(003)亦符合此选股逻辑。至于巴士公司加价之余,还要留意油价成本、有没有港铁(066)新路线落成等因素影响。提起港铁,他认为铁路公司亦未必适合,因公司加价并非盈利最大影响因素,还会卖楼收入影响。

此外,通胀物价持续上升,公司派息金额也要同步持续增加,才能长远对冲加幅,“以香港上市公司来看,有多少只连续30年的派息或递增?只想到长江建基(1038)。绝大部分跟不到才是常态。”

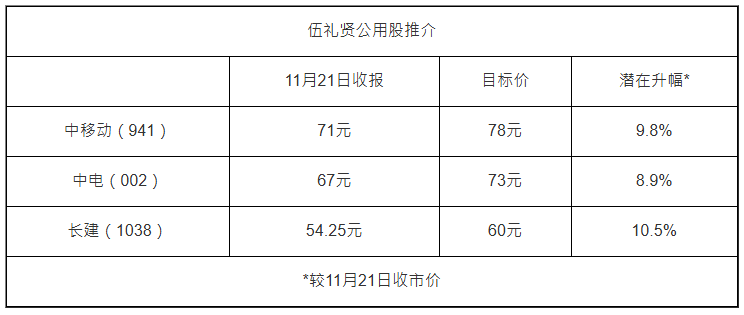

趁债息回升吼公用股 有望财息兼收

撇除对冲加价的考虑,美国及香港刚开始减息周期不久,公用股仍值得考虑吗?伍礼贤指,近期债息回升,公用股吸引力自然降低,投资者可趁机会部署,符将来债息重新回落,“公用股的价值还会有一个向上提升的空间和过程。”

至于公用股心水,伍礼贤看好中移动(941)、中电、长建,背后拣股理念是看盈利能力。考虑中移动并非完全是息口因素,而是公用股当中,现时以中资电讯股增长动力最强,盈利能力高。以上三只股票现价均可买入,目标价分别看78元、73元、60元,均潜在看升约一成。

以上内容归星岛新闻集团所有,未经许可不得擅自转载引用。